1级复习课:

没有理解interest capitalization这一段的表述,为什么抵消non-cash的discount amortization会导致一个更低的CFO流出?

另外,discount amortization是指什么,听老师的课没有听明白。

王园圆_品职助教 · 2023年10月06日

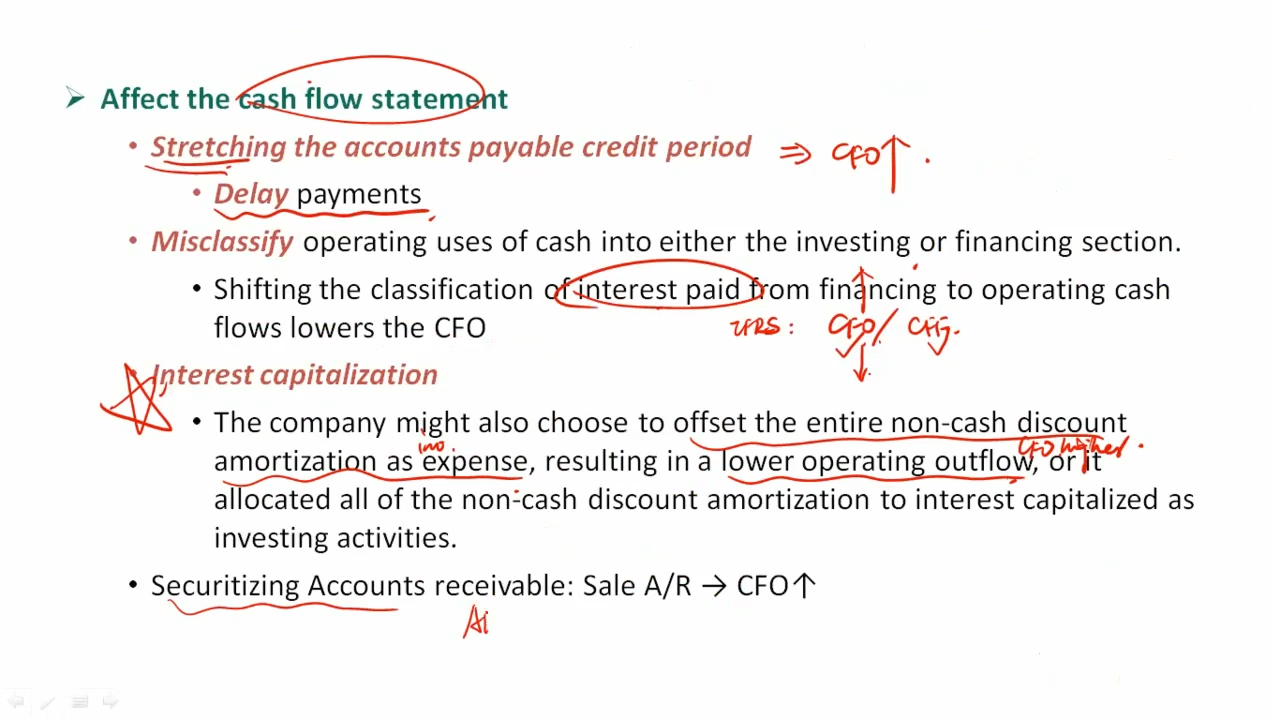

同学你好,这里的说法来源于以下原版书截图的例子,你可以带着例子再看一遍

discount amortization可以理解成,例如公司借款买资产,银行实际放款$97000,但是最后还款的时候需要还$100000,不就产生$3000的折价发行债务的discount了嘛——这本质就是银行发行了一个折价债券,由于coupon interest低于市场的interest rate。

在bond一章我们学过,discount是需要慢慢摊销到债务的carrying value里去最终使bond的金额到期时候变为$100000,这就是discount amortization

这里举例中已经说了,如果公司把这个折价的摊销都认定为是capitalized interest从而计入CFI的流出,那CFO的流出就减少了;但是如果公司把这个折价的摊销都认为是需要费用化的利息,那CFO流出就会更多

PZmomo · 2023年10月06日

“如果公司把这个折价的摊销都认定为是capitalized interest从而计入CFI的流出,那CFO的流出就减少了;但是如果公司把这个折价的摊销都认为是需要费用化的利息,那CFO流出就会更多” 对于老师的解释,我理解了。 但原版书的内容没有理解,为什么“将所有non-cash discount amortization抵消与20000元视为费用,导致CFO流出最低至17000元,或将其全部用于投资活动的资本化,CFI流出最高可达20000元。同样地,CFI流出可能高达10000元,或者只有7000元”? 问题:(1)案例没有完全读懂,请老师帮助翻译理解一下;(2)数值是如何计算的?

王园圆_品职助教 · 2023年10月06日

首先,原版书这个案例就是拿一些数字帮助同学理解的,同学本身不用纠结计算,因为根本不可能考计算

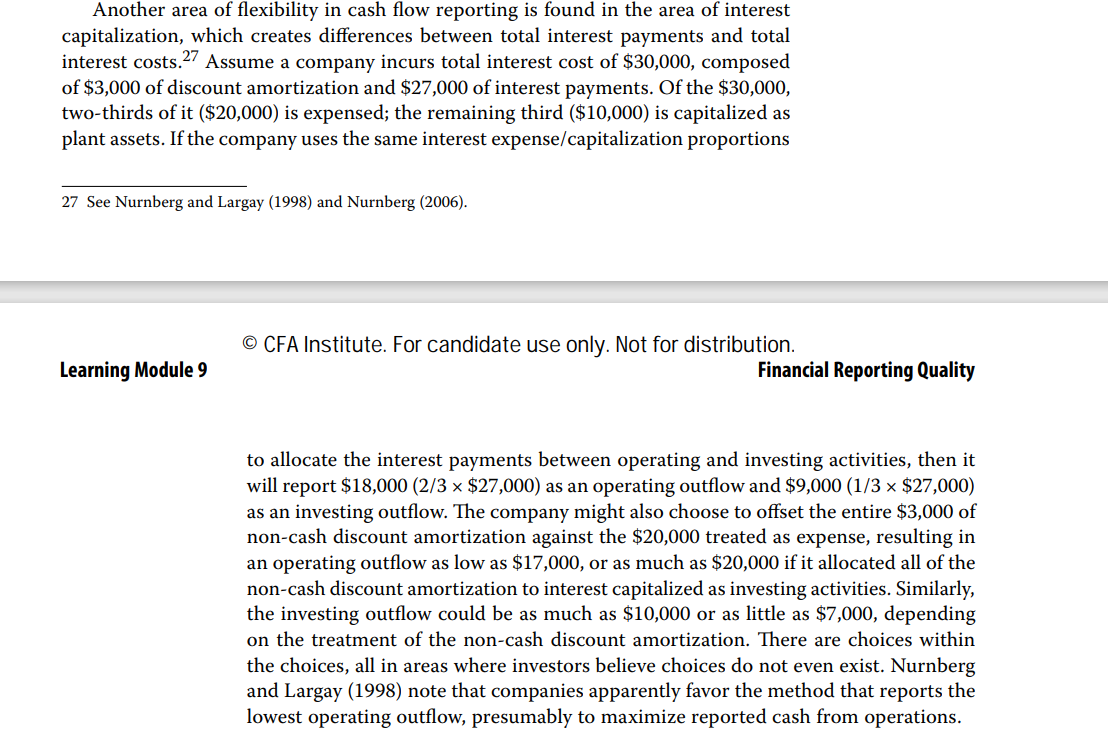

然后看原版书例子中,最开始说了,假设正常情况下30000的利息费用中包含了27000的总计的coupon payments和3000的折价摊销

最开始公司已经定了,30000中最多20000是可以费用化的,而剩下的最多10000是资本化的;这3000的折价摊销因为也算在30000 的利息费用的总数里了——所以就是这3000要怎么资本化或费用化是公司可以自由裁量的,但是总的interest cost就只有30000

然后你要注意,这3000的折价摊销是非现金费用,是不算现金流出的,真正的现金流出只有27000

所以如果公司判定3000的折价摊销全算资本化,那公司原本可费用化的总金额20000中就去掉了3000,只剩了17000可以费用化,此时CFO的流出就是17000;而如果公司认定3000就是全部费用化的,那此时的费用化金额就是20000,即CFO流出20000

同理,如果公司认定3000的价摊销全是费用化的,那公司可资本化的金额就是10000,即CFI流出是10000;而如果公司认定3000全部资本化,那公司剩下的可以资本化的金额就只剩7000了

PZmomo · 2023年10月07日

老师最后两段关于资本化和费用化是不是写反了?如果公司判定3000的折价摊销全算费用化,公司原本可费用化的总金额20000才会去掉3000,CFO的流出是17000、CFI流出不变为10000,以此类推?