npvgo为负,公司价值降低,为什么股利还会增长呢

Carol文_品职助教 · 2023年09月21日

嗨,从没放弃的小努力你好:

当公司按照平均增长率g持续发展时,公司每股股利也是按照g增长,公司普通股股票的现值为

式中,EPS1表示公司在第1期(第1年)期末的每股净收益。

公司的留存比率b是决定公司股票价格的一个因素。若公司缺乏成长机会,那么,公司留存比率b等于零(即公司将税后利润全部作为现金股利发放给股东),公司也不会向外融通资金。于是,公司本期就不会有新增投资,公司下一期的g等于零,公司的资产、销售额、税后利润、每股净收益和每股股利均维持不变。如果公司循环往复,以这样一个“恒定”的状态一直持续下去,那么,我们可以认定该公司缺乏成长机会。这类100%发放现金股利的公司被称为现金牛公司。现金牛公司的价格是

例,某公司第1年年底每股净收益为5元,留存比率为0,公司利润年增长率为0,股利发放率为100%,贴现率为10%。

该公司是一个典型的现金牛公司,其股票价值为PNG=5/10%=50(元/股)

但是如果公司拥有许多有利可图的投资机会,那么,公司将所有净利润作为现金股利派送掉的做法是不明智的。如果公司将税后利润留存一部分作为发展资金,而只将一部分税后利润作为现金股利发放给股东,那么,公司每期都有新增投资,公司下一期的资产、销售额、税后利润、每股净收益和每股股利都会按一定增长率持续增长。我们将这类公司称为增长机会公司(也称NPVGO公司)。

例如,某公司第1年年底每股净收益为5元,留存比率为40%,股利发放率为60%,公司年增长率为5%,贴现率为10%,净资产收益率(ROE)为12.5%。

根据股利持续增长模型,公司股票价值为

PG=5x(1-40%)/(10%-5%)=60(元/股)

可见,上述两家的股票价值存在差异,即PG-PNG=60-50=10(元/股)

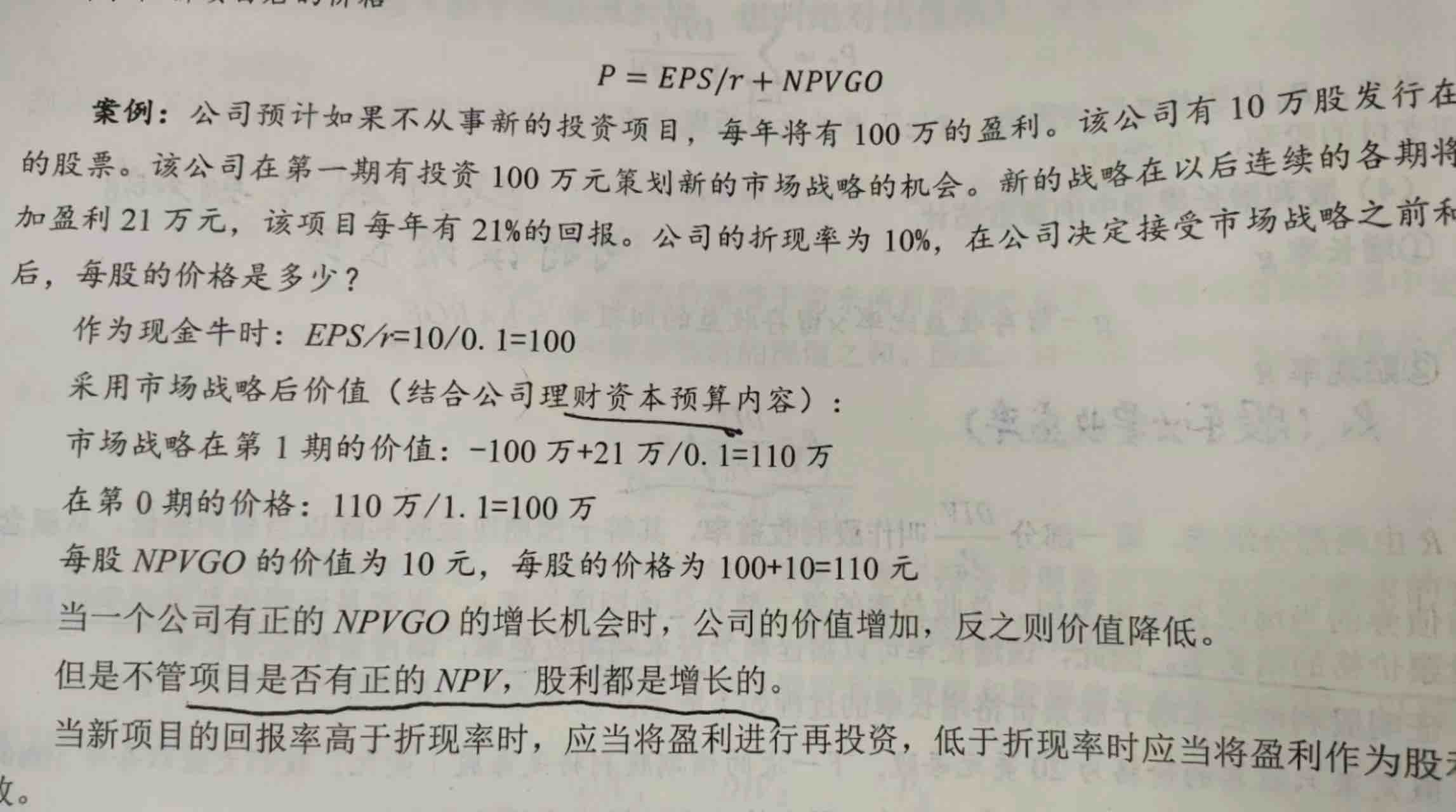

显然,第二家公司股票价值高出10元/股,主要原因是:第二家公司采取了增长发展策略(growth policy),其每股股票价值中包含了增长机会所带来的新增价值。这就是NPVGO模型,NPVGO公司的股价一般定义为现金牛股价和增长机会之和。即

式中,(PG—PNG)就是增长机会可能带来的价值增值(NPVGO)。但是,NPVGO有正值、负值和零三种结果,它们传递出了完全不同的信息。

当ROE>r时,表明追加投资的收益率高于贴现率,留存收益在未来为股东创造出的价值的现值大于当前的留存收益金额,当前的追加投资是一个NPV为正值的投资项目。因此,将税后利润留存在公司里可以增加公司的价值。当r>g,即r>b× ROE,此时有PG>PNG。公司应该采用增长发展策略,少发现金股利,加大利润留存比例。

如果ROE<r,则意味着追加投资的收益率低于贴现率。此时,留存收益在未来为股东创造出的价值的现值小于当前的留存利润金额,当前的追加投资是一个NPV为负值的投资项目。因此,将税后利润留存在公司里、不向股东派发现金股利只会降低公司的价值,损害股东的利益,无法最大化股东财富,因而有PG<PNG。此时,公司不应采用增长发展策略,相反,应该向股东派发现金股利,此举更能够最大化股东财富。

也就是说NPVGO的 正负取决于ROE和r,与股利增长率g无关,所以不管NPVGO的正负,公司还是按照增长率g持续发展,公司每股股利也是按照g增长。

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!