第12题怎么理解?没明白这是什么意思

Carol文_品职助教 · 2023年09月06日

嗨,爱思考的PZer你好:

不是要构成整个贝塔为0的组合,而是为了留下唯一的风险因子,以实现套利。策略确实是对冲基金等投资机构常用的一种策略,被称为多因素风险套利策略或统计套利策略。这种策略的核心思想是利用数学和统计方法来分析资产价格与多种系统性风险因子之间的关系,然后通过对这些风险因子进行有效对冲,留下唯一的风险因子,去赚因为这个风险导致证券价格波动的钱。最终会因为大量的交易,导致价格趋于均衡,就没有了套利空间。但在此之前是可以钻空子赚钱的。

具体来说,这种策略通常包括以下步骤:

1. 因子分析:首先,投资者会对市场上的各种资产价格和多个系统性风险因子进行分析,以确定它们之间的相关性和影响关系。这些风险因子可以包括市场风险、利率风险、货币风险、行业风险等。

2. 风险因子对冲:一旦确定了与资产价格相关的主要风险因子,投资者会使用各种工具和交易策略来对冲这些风险因子。这可以包括期权、期货、互换合同等金融工具,以确保其他风险因子的贝塔(市场相关性)为零。

3. 剩余风险敞口:通过对冲除了目标风险因子以外的所有风险,投资者将资产的风险限制在一个或少数几个风险因子上。这样,他们可以更好地管理和控制这些剩余风险。

4. 套利交易:一旦确定了剩余风险因子,投资者可以选择适当的套利交易策略,以从这些风险因子的波动性中获利。这可能包括买入或卖出相关资产,以利用价格波动。

总的来说,多因素风险套利策略旨在通过对冲大部分市场风险,将投资组合的风险限制在特定的因子上,从而实现风险控制和获利的目标。这是对冲基金等专业投资机构常用的高级投资策略之一。

----------------------------------------------

努力的时光都是限量版,加油!

哈哈和嘻嘻 · 2023年09月06日

请问老师,那确定了剩余风险因子后如何利用其波动性进行套利呢?

Carol文_品职助教 · 2023年08月31日

嗨,努力学习的PZer你好:

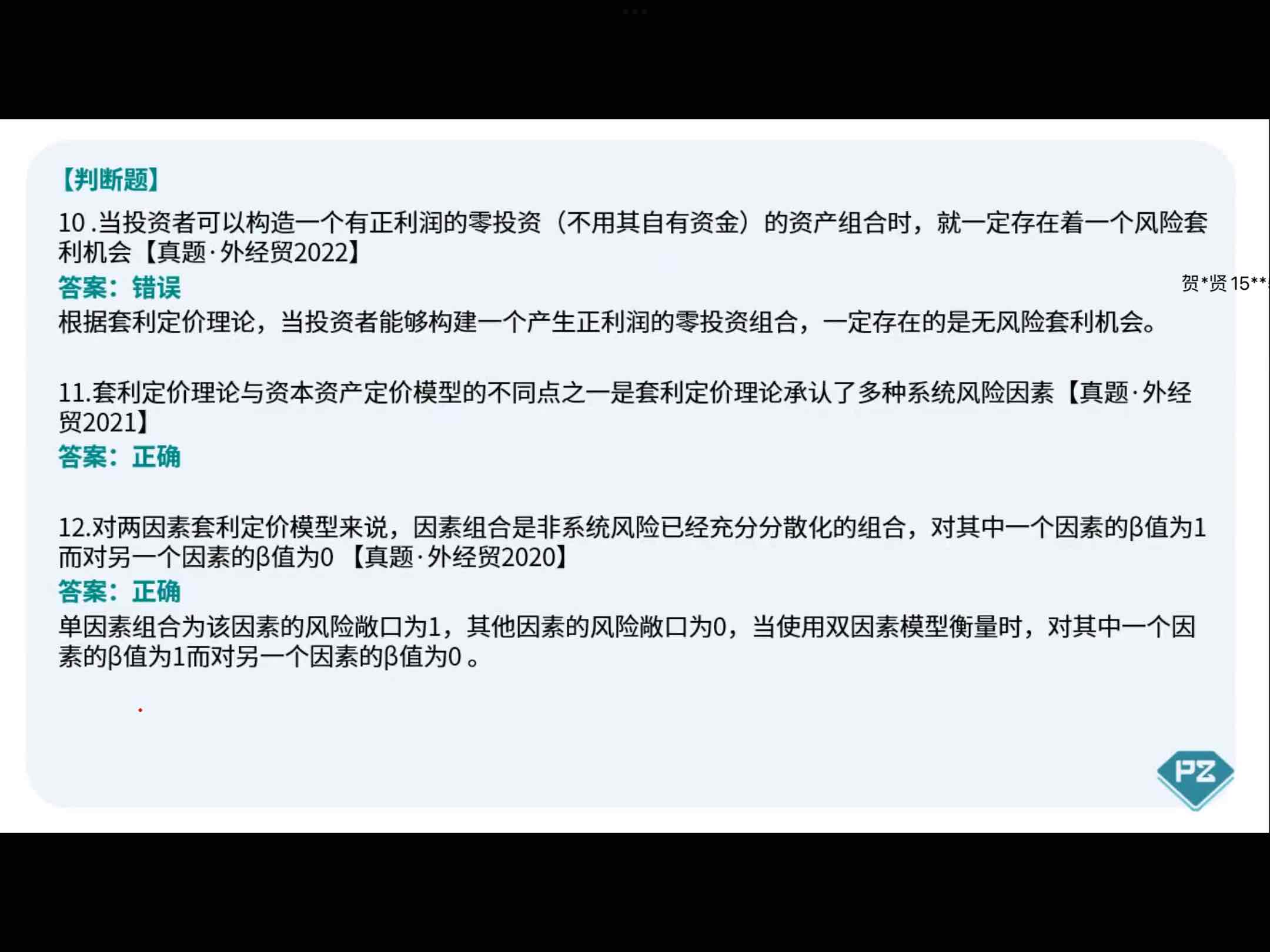

套利定价理论(APT)是资本资产定价模型(CAPM)的扩展,由APT给出的定价模型与CAPM一样,都是均衡状态下的模型,不同的是APT的基础是多因素模型,而CAPM的基础是单因素模型。

一价定律指出,如果两项资产在所有的经济性特质方面均相同,那它们应该具有相同的市场价格。套利者就是利用了一价定律,一旦发现某种资产违背了这一定律,他们将进行套利活动,也就是在价格低的地方买进资产,并同时在价格高的地方售出资产。在这一过程中, 他们将促使低的市场价格上扬, 而高的市场价格会被压低,直到套利机会消失为止。

这种针对多因素风险的套利,就是很多对冲基金的对冲策略的本质,一种资产的价格,会同时受到很多种系统性风险的影响,套利的策略就是,将其他风险因子的贝塔对冲为0,而只留下一种风险因子的完全风险敞口,从而通过同时买入或是卖出这项资产,对这个唯一的风险敞口进行套利。所以这个判断题的叙述是正确的。

----------------------------------------------

就算太阳没有迎着我们而来,我们正在朝着它而去,加油!

哈哈和嘻嘻 · 2023年09月06日

老师您的意思是,在一项投资组合里,通过组合中的各种资产,将投资组合中的其他风险因子对冲为0,只留下一种风险因子的的贝塔,然后可以用这个组合和另一个拥有与之符号相反的贝塔的投资组合,或者其他很多个投资组合,通过买入符号为正的贝塔的投资组合,卖出符号为负的贝塔的投资组合,最终让自己投资的所有投资组合整个贝塔为0吗?