这道题 为什么Z-DM是考虑了Future MRR变动的呢?听了老师讲的也没听明白;

DM和QM是什么区别来着,为什么信用风险下降DM就小于QM呢?

请老师详细回答

pzqa31 · 2023年08月18日

嗨,努力学习的PZer你好:

QM:coupon=MRR+QM,QM是浮动利率债券在发行时就确定的spread,是为了确定coupon用的。反映的是发行人发行时的信用水平。QM一旦确定就是不变的。

DM:ytm=MRR+DM,代表的是投资者投资该只浮动利率债获得的credit 补偿,是用来确定折现率用的,DM会随着发行人信用水平的改变而改变。

由于浮动利率债券是以面值发行的,所以在期初,DM=QM,在债券存续期间,如果发行主体风险变大,那么DM>QM,如果发行主体风险变小,那么DM<QM。

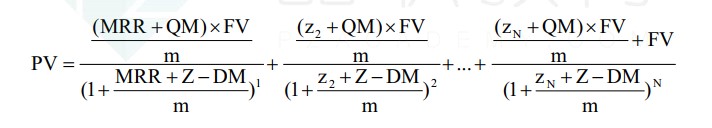

Z-QM是考虑了不同期限MRR的不同,就类似spot rate,折现求价格的公式中,一条曲线上s1、s2、s3...sn的数值不一定相同,MRR1,MRR2....MRRn的数值也不一定相同,Z-DM是加在MRR1...MRRn上的一个constant值。

DM没有考虑不同期限MRR的不同,或者说认为MRR不变,就类似ytm,折现求价格的公式中,ytm是恒定的,DM是加在这个恒定的MRR上的constant值。

不论是用Z-DM折现求和,还是DM折现求和,得到的债券现在的价格是相等的,也就是说两张图片中的PV是一样的。

所以这道题说未来收益率曲线是upward,futures MRR是上升的,所以Z-QM

----------------------------------------------

虽然现在很辛苦,但努力过的感觉真的很好,加油!