NO.PZ2021060201000001

问题如下:

Johnson is a portfolio analyst for the Park Pension Fund (PWPF). Johnson want to adding hedge funds to the PWPF portfolio.

Johnson admits that his knowledge of hedge fund strategies is fairly limited but he believes the following:

Statement A:Equity market-neutral strategies make use of a relative value

approach.

Statement B:Event-driven strategies will not be exposed to equity market beta risk .

Statement C:Opportunistic strategies have market-oriented risk exposure.

Which of the Johnson’s statements regarding hedge fund strategies is incorrect?

选项:

A.

Statement A

B.

Statement B

C.

Statement C

解释:

B is correct.

事件驱动的策略,如并购套利,往往面临会面临一些股票市场贝塔风险。这是因为虽然这个策略是要消除β,但是由于市场的波动,很可能导致无法完全对冲β,所以该策略会实际上会面临有β的情况。 整体市场风险可能会扰乱合并的完成(尽管可能进行对冲)。

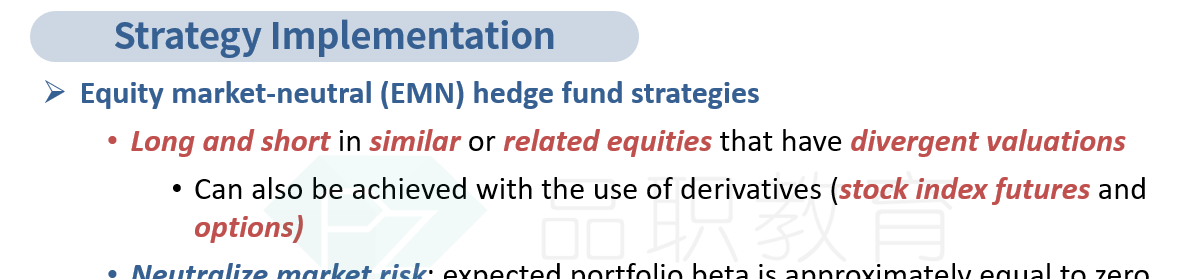

A 不正确,A陈述是正确的。因为股票市场中性策略确实使用了相对价值方法。股票市场中性策略持有平衡的多头和空头股票敞口,以保持对股票市场的净敞口为零(或接近于零)以及行业和规模(即市值)等因素。例如,他们然后专注于价格与历史不一致且预计会经历均值回归的成对的多头和空头证券。为了利用其价格特殊短期错误定价,股票市场中性对冲基金策略在具有不同估值的类似或相关股票中采取相反的(即多头和空头)头寸,同时也尝试保持对市场的投资组合接近净零。

C 是不正确的,C陈述是正确的。因为Opportunistic strategies确实有市场方向性的风险敞口,也称为趋势性。Opportunistic strategies基于宏观主题和全球多资产关系;因此,全球关系、市场趋势和周期都会影响他们的回报。

讲义讲EMN时有提到relative va略approach吗