NO.PZ2022110701000006

问题如下:

2×21年9月2日甲公司以一项闲置的厂房交换乙公司对联营企业的长期股权投资。甲公司厂房的账面价值为1000万元,公允价值为3000万元(不含增值税)。乙公司对联营企业的长期股权投资账面价值和公允价值均为3500万元,甲公司向乙公司支付补价230万元。甲公司和乙公司同受集团母公司控制,该项交换不具有商业实质。甲公司闲置厂房适用的增值税税率为9%。不考虑其他因素,甲公司换入乙公司对联营企业的长期股权投资入账金额是( )万元。

选项:

A.1500 B.1000 C.3000 D.3500解释:

答案:A

该项非货币性资产交换不具有商业实质,应采用账面价值计量。

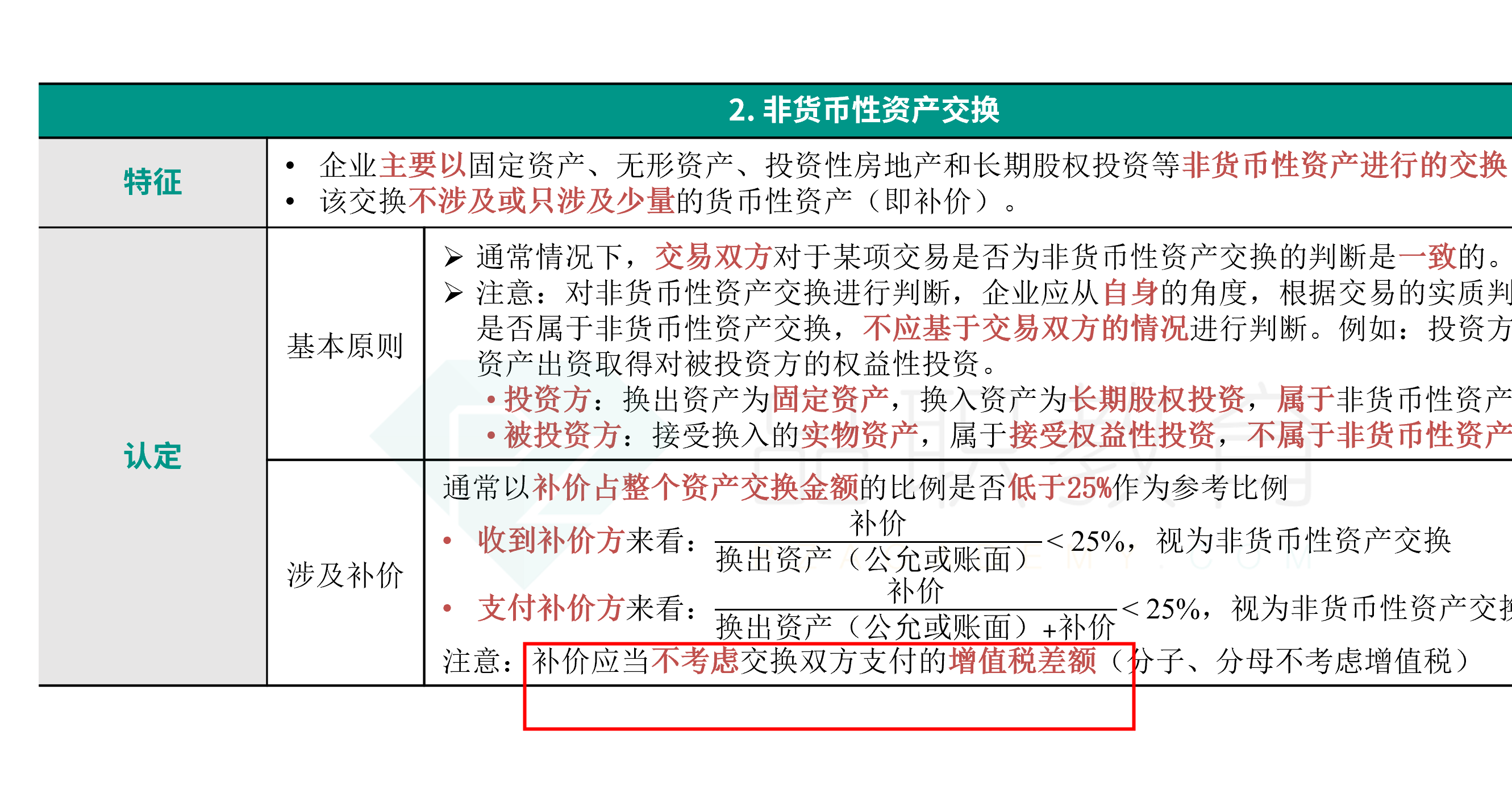

涉及补价的非货币性资产交换,计算补价比例时不含增值税:

补价比例=(3500-3000)/3500×100%=14.29%,小于25%,属于非货币性资产交换

甲公司换出资产与换入资产公允价值的差额=3500-3000=500(万元)

甲公司换出资产的增值税销项税额3000*9%=270(万元)

实际支付的补价为500-270=230(万元)。

甲公司换入资产的入账金额=1000+3000*9%+230-0=1500(万元)

对于甲来说,支付补价的比例:支付的价款/(换出资产公允价值+支付的补价),应该是230/(3000+230)=0.0712074303406