NO.PZ2022110201000012

问题如下:

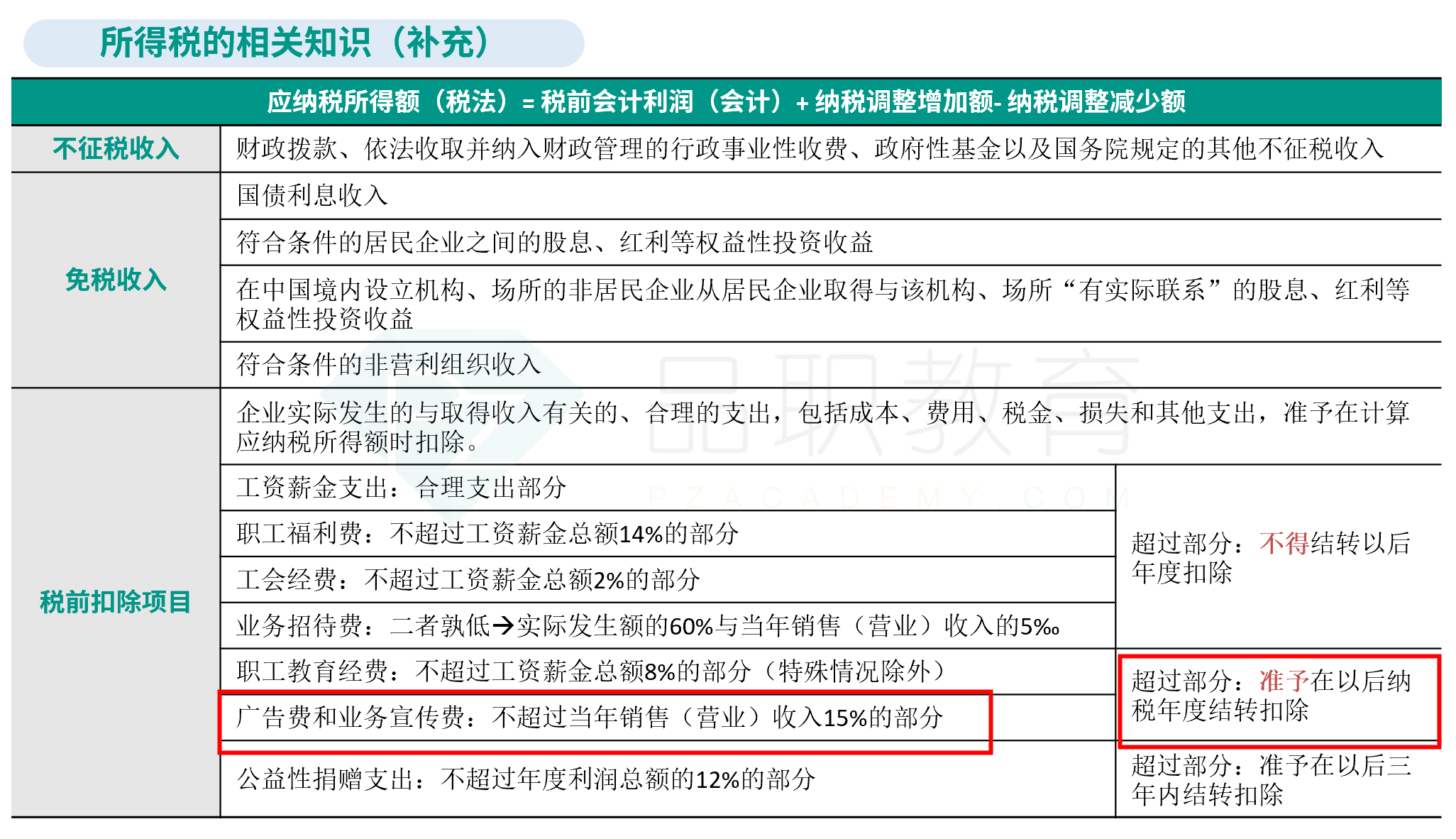

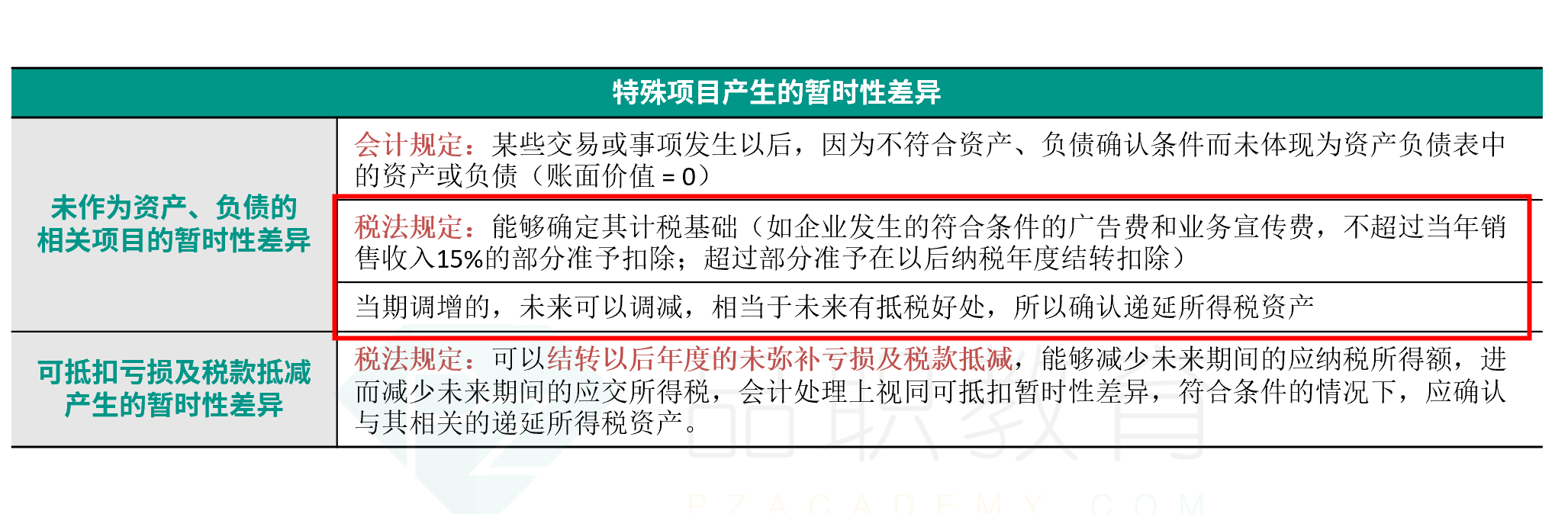

甲公司 2×21 年度实现利润总额500万元:(1)因违反经营规定,被行政部门处以罚款15万元;(2)当期购入指定为以公允价值计量且其变动计入其他综合收益的金融资产,取得成本为200万元,期末公允价值为220万元。(3)当年发生销售费用800万元,其中广告费和业务宣传费支出300万元,税法规定每年广告费和业务宣传费支出不得超过当年营业收入的15%,超过部分准予在以后纳税年度结转扣除。甲公司适用的所得税税率为25%,假定甲公司未来期间会产生足够的应纳税所得额用以抵扣可抵扣暂时性差异,当年营业收入为1800万元,不考虑其他因素,则甲公司 2×21年应确认的所得税费用为( )万元。

选项:

A.136.25

B.128.75

C.133.75

D.138.75.

解释:

事项(1)行政罚款属于永久性差异,调增应纳税所得额15万元。事项(2)形成应纳税暂时性差异220-200=20(万元),确定递延所得税负债20*25%=5(万元),同时计入其他综合收益5万元,因此不影响所得税费用。事项(3)应纳税调增金额为300-1800*15%=30(万元)。应交所得税=应纳税所得额*所得税率=(500+15+30)×25%=136.25(万元);递延所得税资产=30×25%=7.5(万元)。甲公司 2×21年应确认的所得税费用=应交所得税+递延所得税费用=136.25-7.5=128.75(万元)。请问广告宣传费暂时性差异如何计算?可以写一下这一事项确认递延所得税资产的会计分录嘛?