老师好,有几个问题

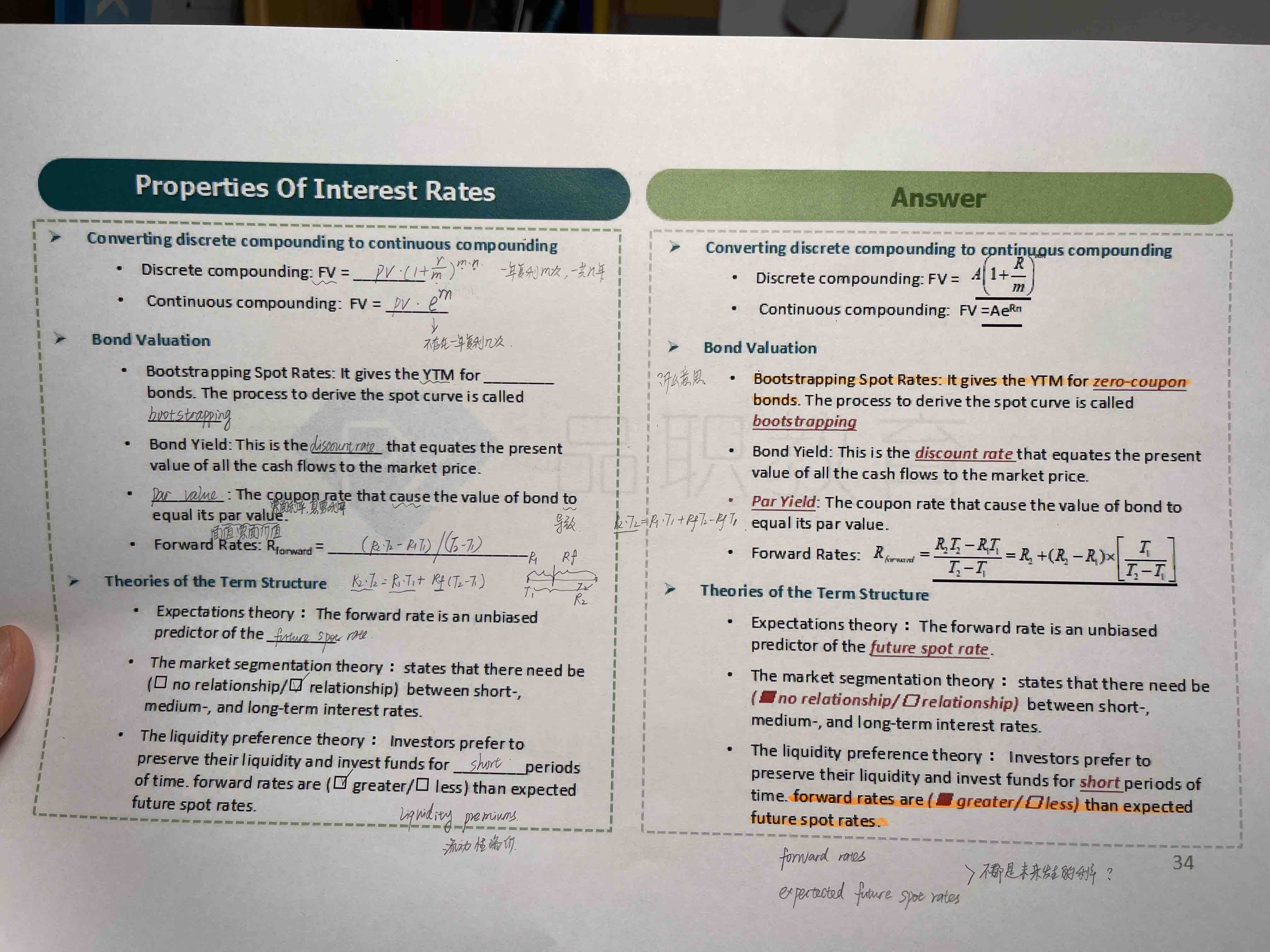

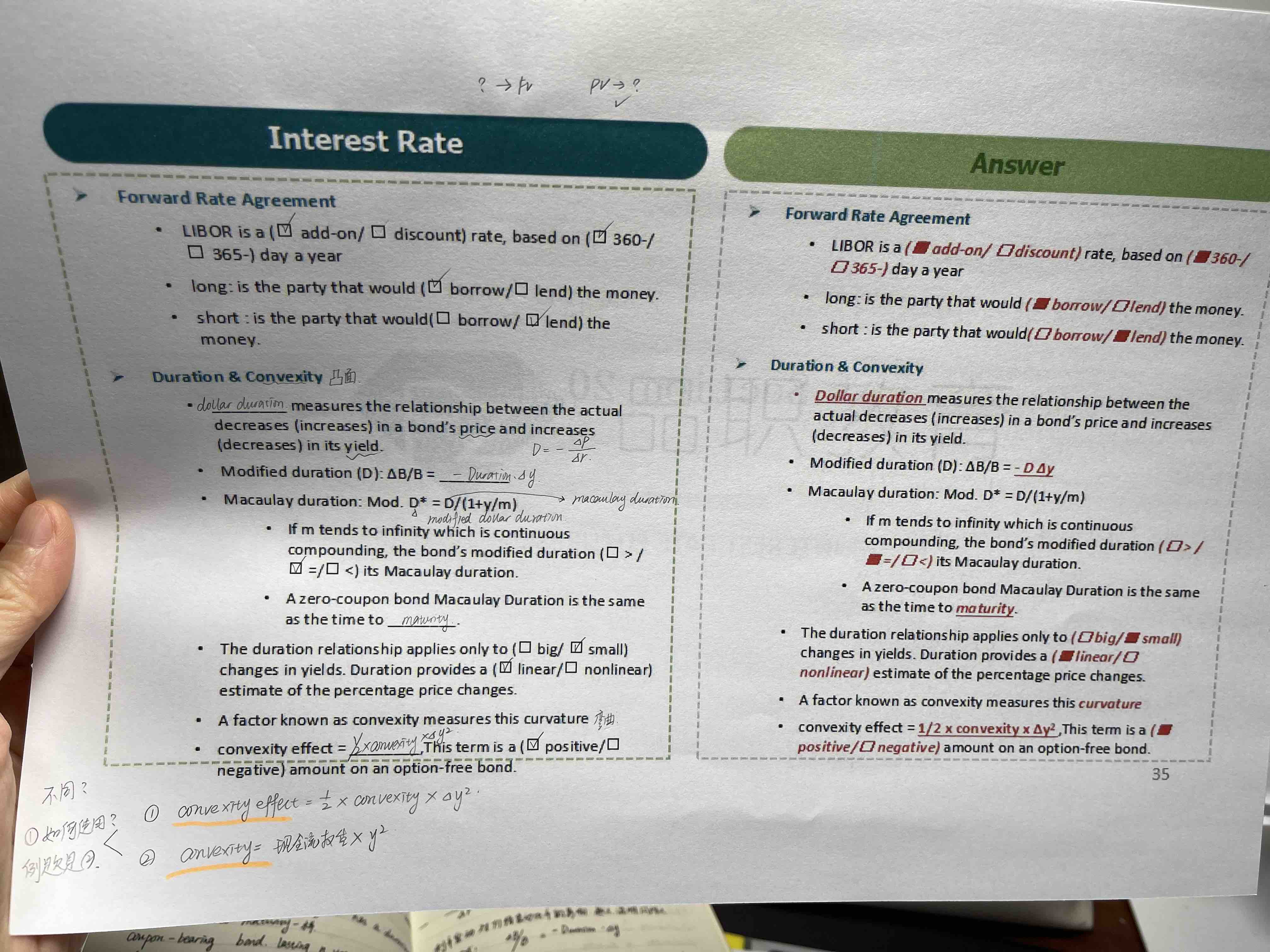

1、老师好,请看我的铅笔字部分,照这么推导,convexity effect=1/2*现金流权重*时间的平方*时间的平方?时间的平方乘以2遍?

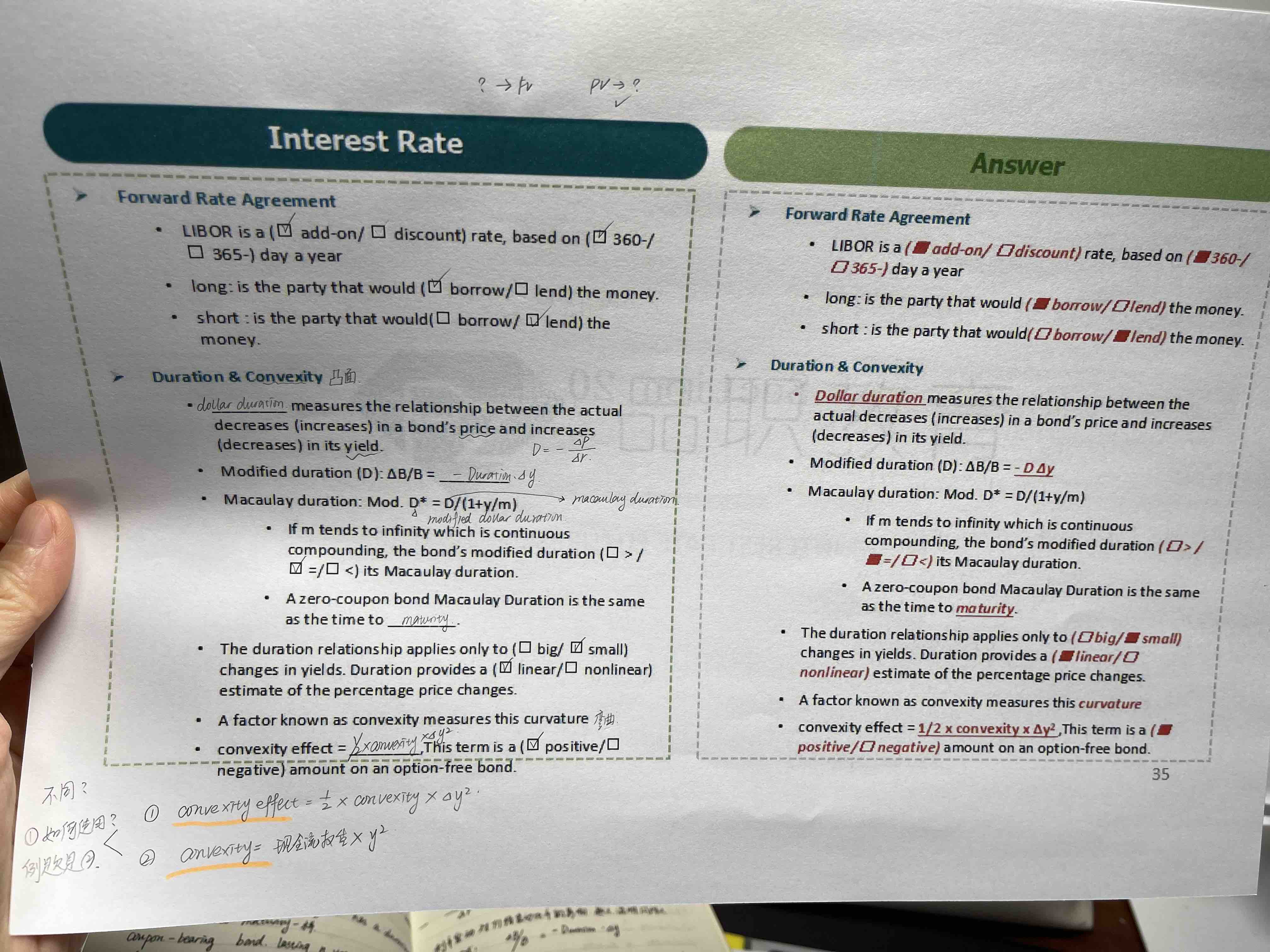

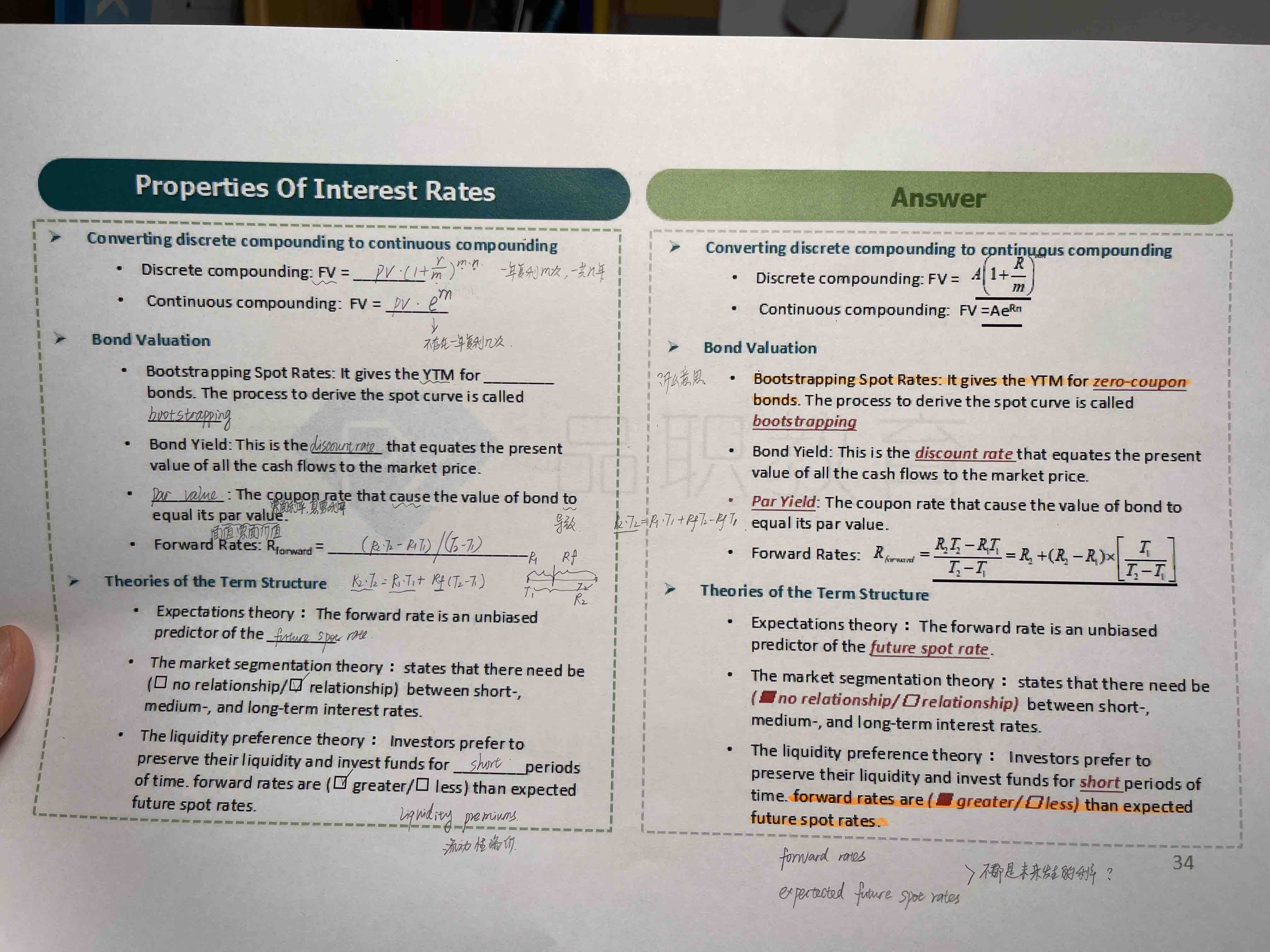

1、第一句桔色荧光笔中文是什么意思呢?第二句桔色荧光笔不太明白,forward rates 和 future spot rates不都是未来的利率吗?为什么forward rates 比较greater?

梦梦 · 2023年06月06日

老师好,有几个问题

1、老师好,请看我的铅笔字部分,照这么推导,convexity effect=1/2*现金流权重*时间的平方*时间的平方?时间的平方乘以2遍?

1、第一句桔色荧光笔中文是什么意思呢?第二句桔色荧光笔不太明白,forward rates 和 future spot rates不都是未来的利率吗?为什么forward rates 比较greater?

1.明白了,等于liquidity preference theory理论是基于预期理论而言,前提是“forward rates 会等于expected future spot rates”,所以加上流动性溢价,就会比原先预期的未来的spot rates高,对吧? 2.那按照您的解释,convexity effect=1/2*现金流权重*时间的平方*利率变化的平方? 3.还有一句橘色荧光,bootstrapping中文翻译是啥意思呢?

关于bootstrapping自举法,有一个问题,第一个式子:P0=Par面值/(1+S1)推出了S1,然后出现了第二个式子:P0=C/(1+S1)+(C+Par)/(1+S2)的平方,通过已知的P0、S1、C和Par推导出S2,但我有一个疑问,第二个式子的S1和第一个式子的S1怎么会相等呢?Par和C是不相等的,是说假设P0是不一样的吗?这里想不明白。

“convexity 和convexity effect两个公式除了第一个是算出来convexity ,第二个使用convexity 进行计算以外,考试中这俩在计算上是没有关联的。就跟duration一样,算duration是一类题,使用duration计算又是一类题。”这个解答我可以这么理解吗:出题一般都是要么计算convexity或者直接给出convexity 计算convexity effect,不会给出求convexity的条件让求convexity effect?

品职答疑小助手雍 · 2023年06月06日

第二个利率期限的解释,是有相对性的,这个liquidity preference theory描述的forward rates 比expected future spot rates要高是相对前面的Expectations theory而言的,因为Expectations theory的观点是forward rates 会等于expected future spot rates,那由于有流动性溢价的存在,所以liquidity preference theory认为forward rates会比原先预期的未来的spot rates要高。