omegayin · 2018年05月11日

另外按照图中的等式,随着sigma(volatility)增加,V0是略微降低的。

omegayin · 2018年05月13日

感谢助教大大的详尽回复!我一开始推导问题中的等式,也用到了middle rate≈f这个条件,但是在最后整理提问的过程中,把这个条件去掉了,因为我感觉这是建立二叉树过程中,calibrate这一步骤的结果,而非前提假设。而您给出的证明似乎也正是对calibrate的验证?我又重新整理了一个推导过程,在这个过程中,假设了一个更加一般的middle rate(m),不论其是否等于f,都能得到V0是sigma的减函数这一结论。其实,即使以您给出的例子,对于一个确定的implied f,代入一个更大的sigma,V0也是减小的。

因为没有其他合适途径反馈,我擅自在自己问题下新建了一个答案,把过程贴上去了,请您指点一下!感谢!

发亮_品职助教 · 2018年05月13日

Calibration推出来的二叉树,只要让其满足benchmark bond的折现求和值等于市场价格就好了。剩下其他的Bond,在这个二叉树的基础上加上Spread就是对应的二叉树。

比如,再求Callable bond的价值时,是在benchmark二叉树基础上加上了OAS,然后折现。

原因就是benchmark的折现率,也是其他债券折现率的一部分。

关于二叉树,还有一个假设:

二叉树里每一期的Middle rate大体上等于那一期的implied forward rate。

可以简单的想一下这个道理:

以1期二叉树为例,现在时刻有两种forward rate,RL和RH,各有50%的权重。

第一年的Spot rate等于implied forward rate,RL与RH之间差两个标准差,其中RH比第一年的spot rate(implied forward rate)高、RL比第一年的spot rate(implied forward rate)低;考虑50%的权重之后又让二叉树折现值等于用implied forward rate折现值;所以推断RH比implied forward rate高一个sigma,RL比implied forward rate低一个sigma。

再把二叉树推广到2期,由于第一期的up和down是围绕着implied forward rate展开的;为了让2期的二叉树折现出来的价值等于现值,那么第二期的各个分叉仍然是围绕着对应的implied forward rate。

下面用一个实际例子,来证明middle rate等于implied forward rate。

在构建二叉树时,我们从par rate/spot rate/implied forward rate开始,注意无论用哪个都可以,因为三者知道其一就可以互相推导。

假设,在二叉树模型中,我们的standard deviation是15%;我们知道1年期国债的par rate是10%。

那这样的话,一年期的Spot rate = implied forward rate = 10%

将二叉树从0期推到1期,知道H和L的差距是2个standard deviation。

此时我们找到一个2年期国债,假设par rate是15%,根据二叉树折现,有以下:

整理一下将R1H替换成R1L有:

得到:

R1L=0.181

则,可求:R1H=0.245

从1年期的par rate我们知道一年期的spot rate=10%,有2年期的par rate=15%,根据bootstrapping可以求2年期的spot rate:

求得2年期的Spot rate为15.39%

这样implied forward rate可求:

则f1,1=21.05%。

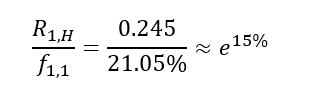

我们分别用R1H除以f11,用f11除以R1L:

发现up和down是围绕着implied forward rate展开的。所以二叉树本身蕴含的信息仍是当前市场的spot rate/implied forward rate的信息。结合了利率的波动率sigma,在当前implied forward rate的基础上,衍生出了各种路径,二叉树的骨干仍是Implied forward rate,只要implied forward rate不变,不论Sigma的增大或者减少,折现出来的值仍不变,只不过sigma增大时,二叉树的树杈更分散。

二叉树的各节点的middle rate近似等于implied forward rate。

消除掉sigma变化影响的原因是,分叉forward rate围绕着implied forward rate,sigma虽然变化,但是implied forward rate没变,所以你上面的推导没有用到这点,另外这个围绕关系也是一个近似相等。

omegayin · 2018年05月13日

感谢助教大大的详尽回复!我一开始推导问题中的等式,也用到了middle rate≈f这个条件,但是在最后整理提问的过程中,把这个条件去掉了,因为我感觉这是建立二叉树过程中,calibrate这一步骤的结果,而非前提假设。而您给出的证明似乎也正是对calibrate的验证?我又重新整理了一个推导过程,在这个过程中,假设了一个更加一般的middle rate(m),不论其是否等于f,都能得到V0是sigma的减函数这一结论。其实,即使以您给出的例子,对于一个确定的implied f,代入一个更大的sigma,V0也是减小的。 因为没有其他合适途径反馈,我擅自在自己问题下新建了一个答案,把过程贴上去了,请您指点一下!感谢!