NO.PZ2021060201000017

问题如下:

A portfolio manager of an University Endowment Fund (the fund) directs analyst Johnson to prepare asset allocation and portfolio characteristics data on three alternative portfolios. A loan covenant with the main lender of the fund stipulates that if the fund suffers more than 20% of losses during any one year period, it will trigger a reassessment of the fund's creditworthiness.. therefore,The fund’s management attaches great importance to this issue.the portfolio manager states that the proposed asset allocation should achieve the following three goals, in order of priority and importance:

· Minimize the possibility of triggering the loan covenant of the main lender.

· Minimize the possibility of loss of purchasing power over a 10-year horizon.

· Maximize the probability of achieving the 7% real return target over a 10-year horizon.

Exhibit 1 and 2 provide data on three alternative investment portfolios.

Exhibit 1

Asset Allocation

Exhibit 2

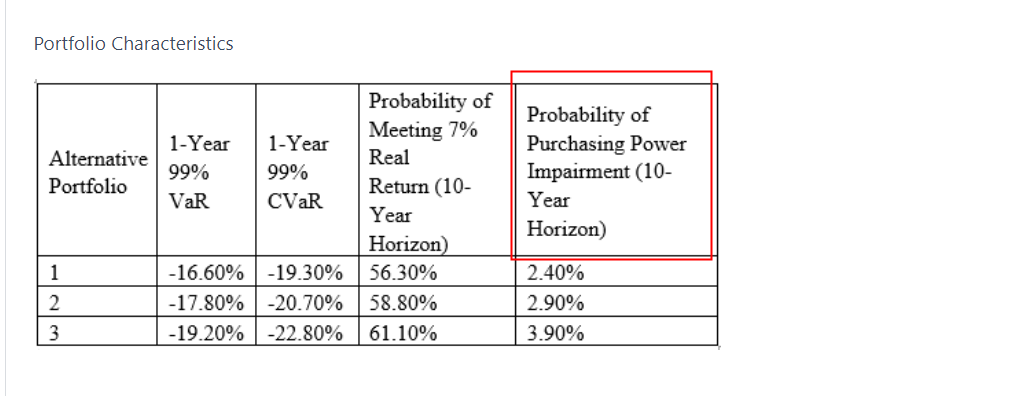

Portfolio Characteristics

Notes:

·

One-year horizon 99% VaR: the lowest return

over any one-year period at a 99% confidence level

· One-year horizon 99% CVaR: the expected return if the return falls below the 99% VaR threshold

· Probability of loss of purchasing power: After considering the new gifts, fund expenditures and total returns received by the fund, the probability of a 40% loss of the purchasing power of the fund over 10 years

According to Exhibit 2, given the three goals proposed by the manager, which alternative portfolio should Johnson recommend for the fund?

选项:

A.Portfolio 1

Portfolio 2

Portfolio 3

解释:

A is correct.

这个题的核心是这句话

然后是弄明白CVaR是什么意思,一年期 99% CVaR:如果回报低于 99% VaR 阈值时的预期回报。具体解释就是先说VaR,这个是指比如在99%的可能下的最差表现,可是问题是万一出现那百分之一呢?于是有了这个一年期 99% CVaR,就是用来研究在极端情况下(就是那个1%)可能产生的最差情况。

而这个题的表2,portfolio B和C都在CVaR情况下跌幅超过20%。于是只剩下了portfolio 1了。

在三个投资组合中,投资组合 1 将触发主要贷款人的贷款契约的可能性降至最低,这是最高优先级目标,因为它的一年期 99% CVaR 最低,为 –19.3%。投资组合 A 在 10 年内出现购买力减损的可能性也最低 (2.4%)。虽然投资组合 A 在 10 年内实现 6% 的实际回报目标的可能性最低 (56.3%),但这是最不重要的目标。因此,Johnson 应该为该基金推荐投资组合 1。

B 不正确,因为投资组合 2 的一年期 99% CVaR 为 –20.7%,超过了损失 20% 的贷款契约门槛。投资组合 1 是唯一满足最重要目标的投资组合,也是最不可能触发贷款契约的投资组合。由于投资组合 2 没有实现将触发主要贷款人的贷款契约的可能性降至最低的最重要目标,因此投资组合 2 不应成为推荐的投资组合。

C 是不正确的,因为尽管投资组合 3 在 10 年内达到 6% 的实际回报的概率最高,为 61.1%,但它的一年期 99% CVaR 为 –22.8%,因此概率最高触发贷款契约。投资组合 1 是唯一满足最重要目标的投资组合,也是最不可能触发贷款契约的投资组合。由于投资组合 3 没有实现将触发主要贷款人的贷款契约的可能性降至最低的最重要目标,因此投资组合 3 不应成为推荐的投资组合。

After considering the new gifts, fund expenditures and total returns received by the fund, the probability of a 40% loss of the purchasing power of the fund over 10 years