嗨,努力学习的PZer你好:

1、商誉是指一家企业预期的获利能力超过可辨认资产正常获利能力的资本化价值。企业合并时,购买企业投资成本超过被合并企业净资产公允价值的差额,就是商誉的价值。

个表:非同一控制下控股合并形成的对子公司长期股权投资,当购买方支付的成本>被购买方可辨认净资产的公允价值*份额,差额为商誉(包含在对子公司长期股权投资的初始投资成本中,仅在编制合并财务报表时才会体现)

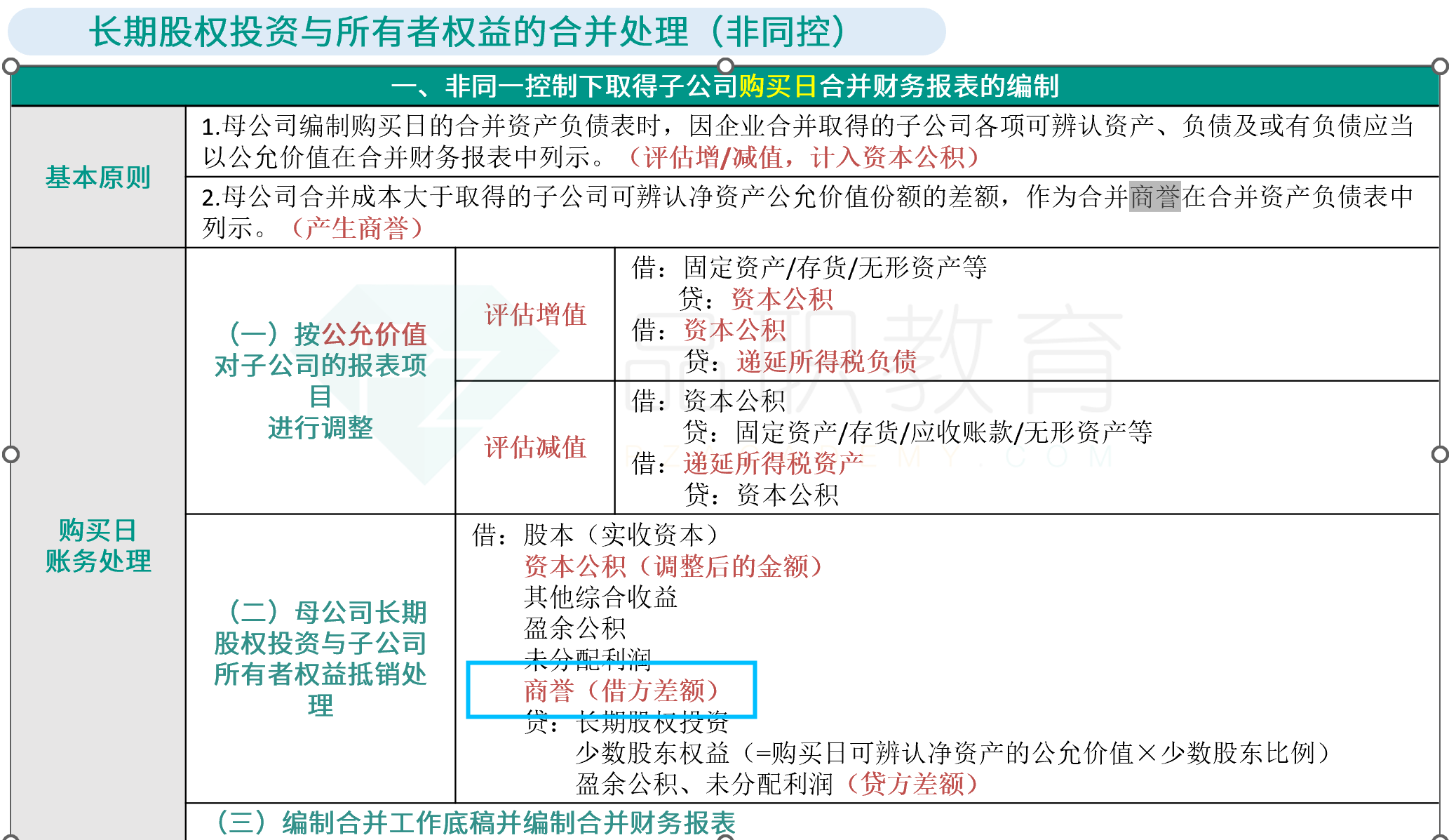

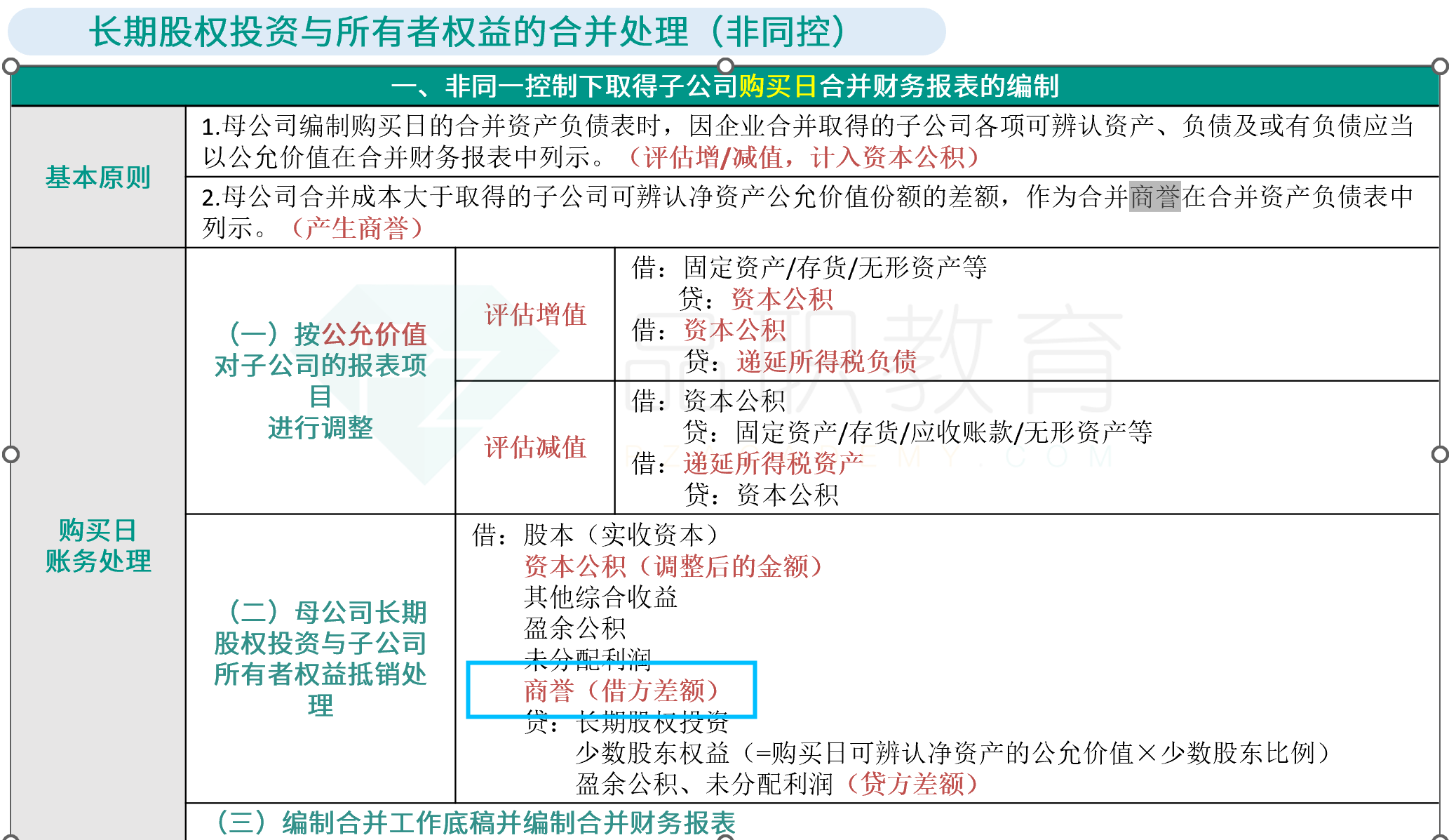

编制合表时:母公司合并成本大于取得的子公司可辨认净资产公允价值份额的差额,作为合并商誉在合并资产负债表中列示。科目就是商誉。如下PPT:

2、以教材第419页,例题19-18为例

购买方的计税基础 9225

购买方的账面价值 12600

购买方支付的对价 15000

(1) 计税基础9225与账面价值12600的暂时性差异3375(其中可抵扣暂时性差异750,应纳税暂时性差异4125),确认递延所得税

借:递延所得税资产 187.5

贷:商誉 187.5

借:商誉 1031.25

贷:递延所得税负债 1031.25

(2) 账面价值12600与支付的对价15000差额 ,形成商誉2400,

商誉的账面价值=2400

商誉的计税基础=0(理由:因为购买方是免税合并,被购买方有关资产、负债维持原计税基础9225,这9225里没有商誉,所以商誉的计税基础为0)

虽然形成了应纳税暂时性差异,但是不确认递延所得税负债。因为如果确认了递延所得税负债,分录为

借:商誉

贷:递延所得税负债

那么商誉的账面价值又要变了,那么又产生了递延所得税负债,陷入循环。为避免循环,所以准则规定这里不确认递延所得税负债。

同学结合例题再理解看看。

----------------------------------------------

努力的时光都是限量版,加油!