老师您好!下面两张课件中的关系,我没能理解为什么是这样的结论,向您请教,谢谢!

DD仔_品职助教 · 2022年07月18日

嗨,爱思考的PZer你好:

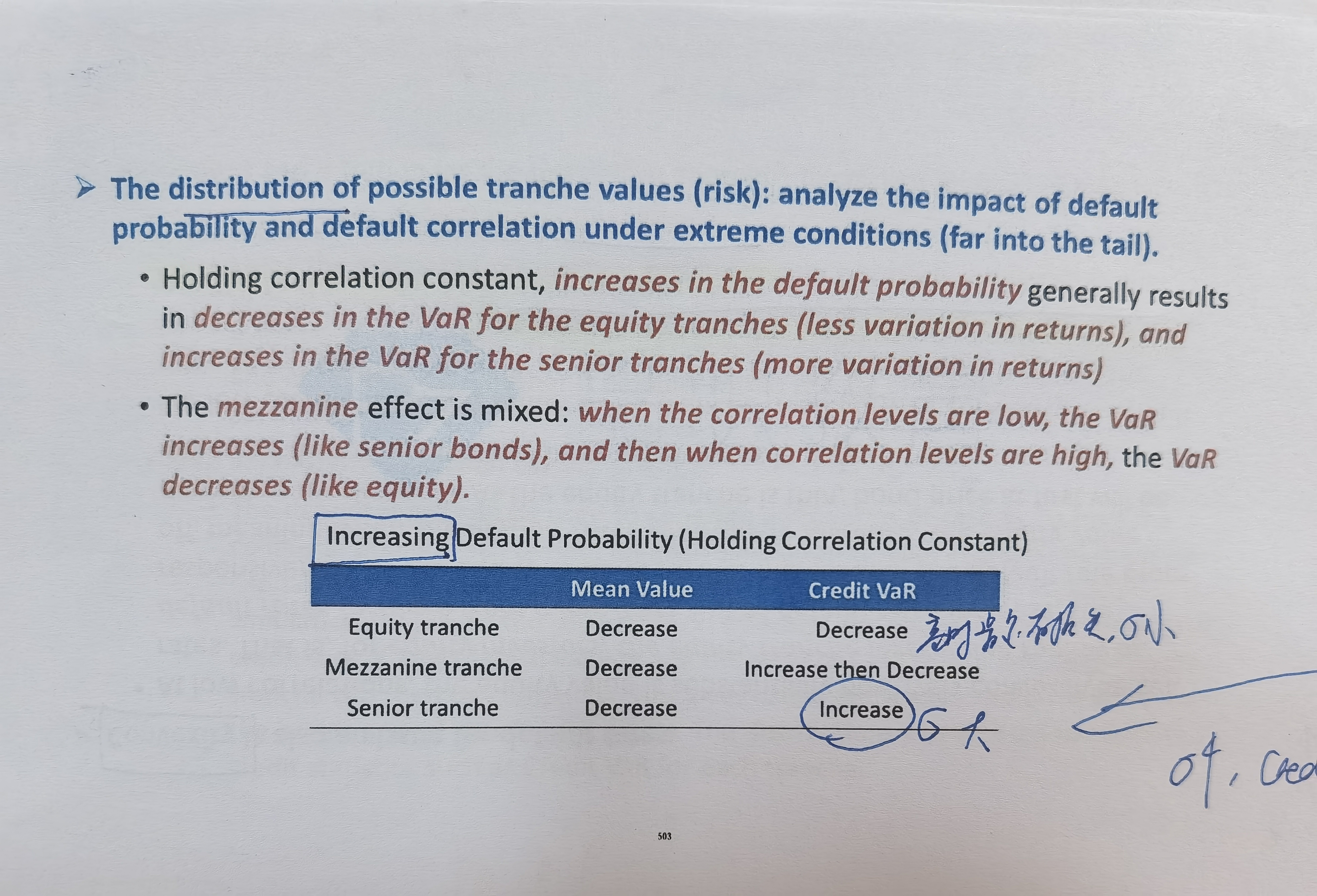

第一张图展示的是:当违约相关性恒定时,违约概率增加的影响。

1,对于所有层级而言,违约概率上升,value肯定都是下降的。

2,credit VAR=WCL=|均值-z*σ|

这里要从σ的角度来衡量。

对于equity层级,违约概率上升,不管怎么样value都会受到影响,都会有损失,σ会比较小,credit VAR会下降。

对于senior层级,当违约概率上升时,senior层级就有可能会受到影响也有可能不受到影响,那么value的波动性就上升,σ上升,credit VAR上升。

mezzanine层级,当PD低时,像senior层级,PD高时,像equity层级,随着PD上升,PD从低到高,那么mezzanine层级就先像senior层级,上升,后像equity层级,下降。

第二张图:当PD恒定的时候,违约相关性上升的影响。

1,对于所有层级,credit VAR,相关性大,要么一起违约损失很大,要么一起不违约,损失很小,所以损失波动性大,σ大credit VAR大。

2,对于mean value:

equity层级,违约相关性上升时,意味着,要么大家一起违约,要么大家都不违约,在这里肯定是考虑都不违约的情况,因为作为卖方肯定想要展示最好的情况。都不违约,equity遭受损失的可能性就会下降,equity的value就会上升。

对于senior层次也一样,如果大家一起违约,那就有可能损失到senior层级,那么value下降。

mezzainine层级,PD高时像senior,value就是增加的。PD低时像equity,value就是降低的。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!