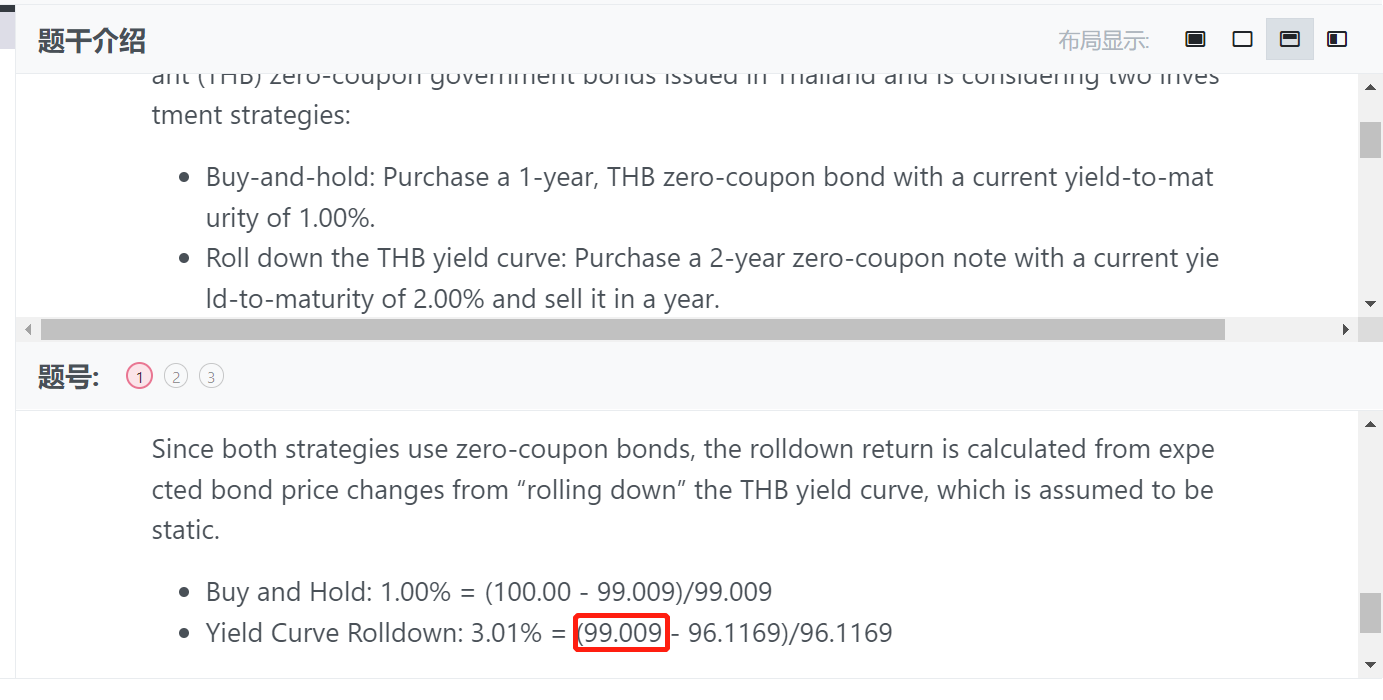

老师之前回答问题时候说,用YTM计算rolldown return,卖出价格用的是期初买入时候的YTM,YTM的改变不用来计算rolldown return,而是bechmark的改变。

但是图二这道题:期初买入的YTM=2%,但是折现卖出价格用的是1%(折现出来是99.009)

pzqa015 · 2022年05月10日

嗨,从没放弃的小努力你好:

原版书的例题有问题。这里之前的回答不准确哈,后来做了更正,统一结论如下:

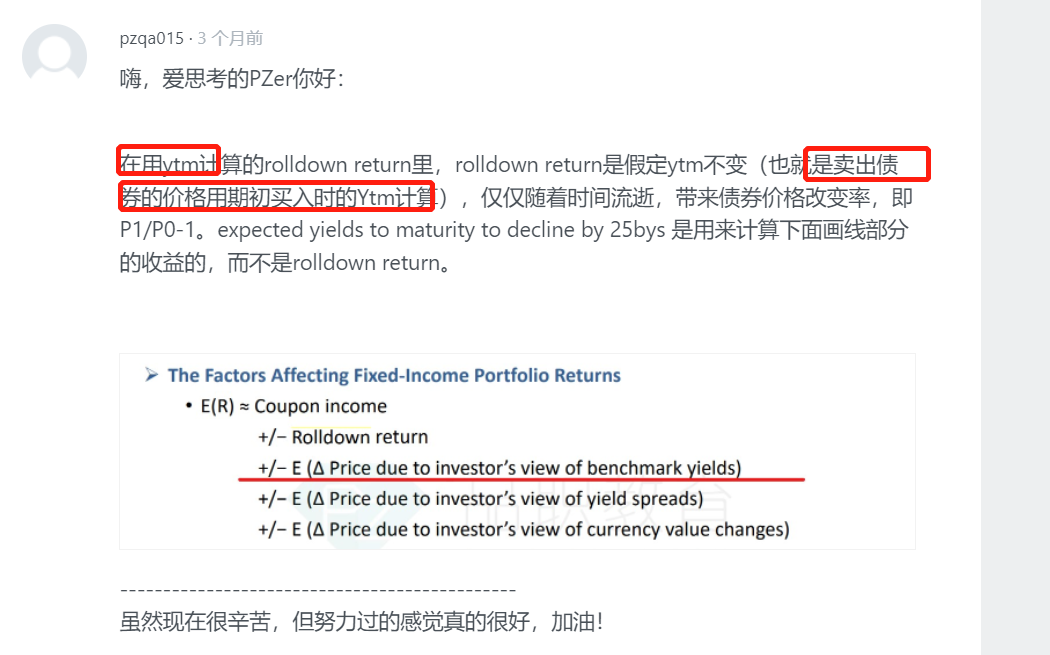

rolldown return一定是Stable yield curve下,随着时间的推移,折现率沿着收益率曲线发生变化,导致债券卖出时用于买入时不同的折现率来折现,带来的price appreciation,如果收益率曲线向上倾斜,那么卖出时的折现率低于买入时的折现率,此时rolldown return为正,如果收益率曲线向下倾斜,那么卖出时的折现率高于买入时的折现率,此时rolldown return为负,与折价、溢价发行无关。收益率曲线向上倾斜,那么我们通过rolldown 收益率曲线获得rolldown return的策略就是经典的riding the yield curve策略。

例如,5-year,coupon rate=4%,债券期初购买时YTM=5%,

期初购买债券时,成本为:95.67(FV=100, I/Y=5, PMT=4, N=5)

一年之后,债券的成本调整为:96.45(FV=100, I/Y=5, PMT=4, N=4)

这个95.67到96.45,不是Capital gain,这个调整是因为债券的Coupon rate=4%,比市场利率5%要低,所以该债券只能在期初打折卖,该债券如果按照市场利率5%发行的话,其发行价应该是100,但该债券以4%的Coupon rate发行,所以有100-95.67=4.33的折扣价。

这个4.33折扣价实际上是少拿到1% Coupon rate在期初的PV,我们投资了一年,债券的成本从95.67上调至96.45,这部分差额相当于确认了这1年的1% Coupon补偿,每投资一年,债券的价格会逐渐上升至面值,这部分价格上升是我们逐渐确认了Coupon的补偿,这个价格的上升是会计上确认的Coupon补偿,并不是Rolldown return,也不是Capital gain。

Capital gain与Rolldown return的Price appreciation,一定是折现率降低导致的债券价格上升。需要区分这2点,所以从这点理解的话,Rolldown return也不该用恒定的YTM来算,用恒定的YTM折出来的是债券价格在会计上计算成本的调整。

----------------------------------------------虽然现在很辛苦,但努力过的感觉真的很好,加油!