老师您好,

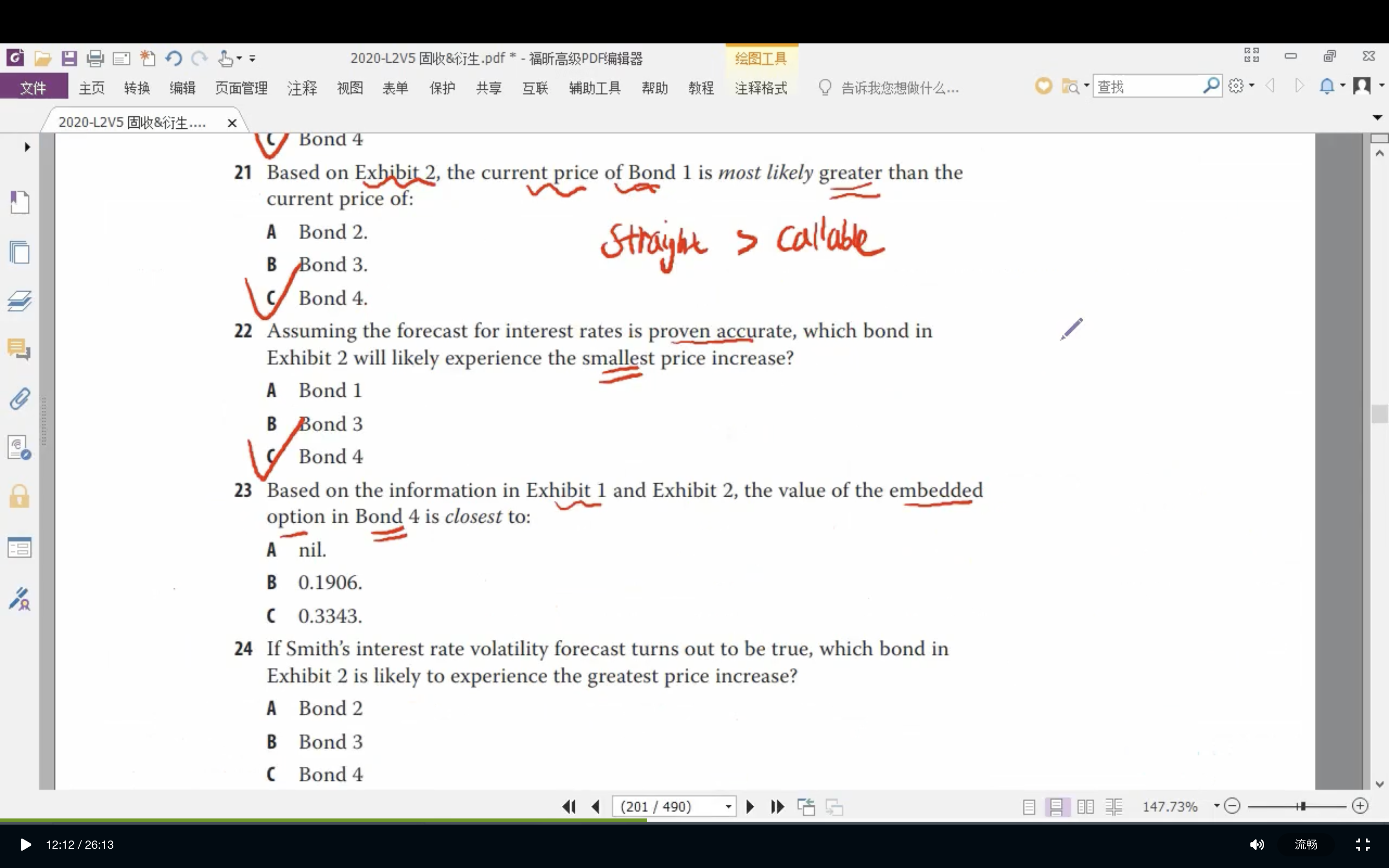

请问一下, 课后题reading 34 的第23题。

里面的callable bond是forward rate来折现的。

一般不含权的债券是用spot rate 折现

含权的债券是用二叉树折现

二叉树是根据forwad rate来计算出来的。

为什么含权债券要用二叉树/forward rate 折现呢?

我忘记原因了。

谢谢。

吴昊_品职助教 · 2021年11月12日

嗨,从没放弃的小努力你好:

1、含权债券,正因为含有权利,所以它的现金流是不确定的。在利率不同的情况下,现金流可能会不一样。二叉树就是考虑了利率不一样的情况,其本质还是远期利率,只不过对未来的远期利率 “分类讨论” 了而已。

2、一般情况下,都会存在一个对利率波动的假设,认为未来利率会有不同地走向,以二叉树为例,就是每个节点有2个走向,每个走向都有一定的概率,所以在二叉树的情况下,同样是将债券到期日的现金流一步步往上一个节点折现,只不过需要考虑两个走向的概率影响,用概率乘出来的平均数值就是上一个节点的价值。然后对比是否触发行权价,如此往复。

3、但是这道题比较特殊,题干让我们基于表1和表2来求embedded option的value。Exhibit 1里面的利率并没有波动,题目给你的利率只有一条路径,那么这条利率路径发生的概率就是100%,不需要像二叉树那样考虑两个路径的平均价。其实就是用每年的Forward rate把未来一年的现金流折现到每个节点,对比是否行权即可。本质都是一样的,本题给出的是每一年单一的forward rate,只不过不是二叉树形式而已。

----------------------------------------------努力的时光都是限量版,加油!