NO.PZ2020012003000009

问题如下:

甲公司为A股上市的软件生产企业,2x17年1月1日,公司向100名管理人员每人授予100股股票期权,这些管理人员服务满3年即可以每股10元的价格购买500股甲公司股票,假设2x19年12月31日该100名管理人员均行权,且当日甲公司股票公允价值为每股20元。此外,甲公司2x19年度应付职工工资1100万元,实际为公司雇员支付工资900万元,另支付奖金100万元,社会保险支出100万元,职工教育经费支出 120万元(其中包含职工培训费用50万元),以前年度累计结转至本年的职工教育经费未扣除额为5万元,则甲公司2x19年度可以税前扣除的职工教育经费为()万元。

选项:

A.125万元 B.84万元 C.92万元 D.120万元解释:

本题主要考查工资、薪金的计算以及职工教育经费的扣除限额,答案是A。

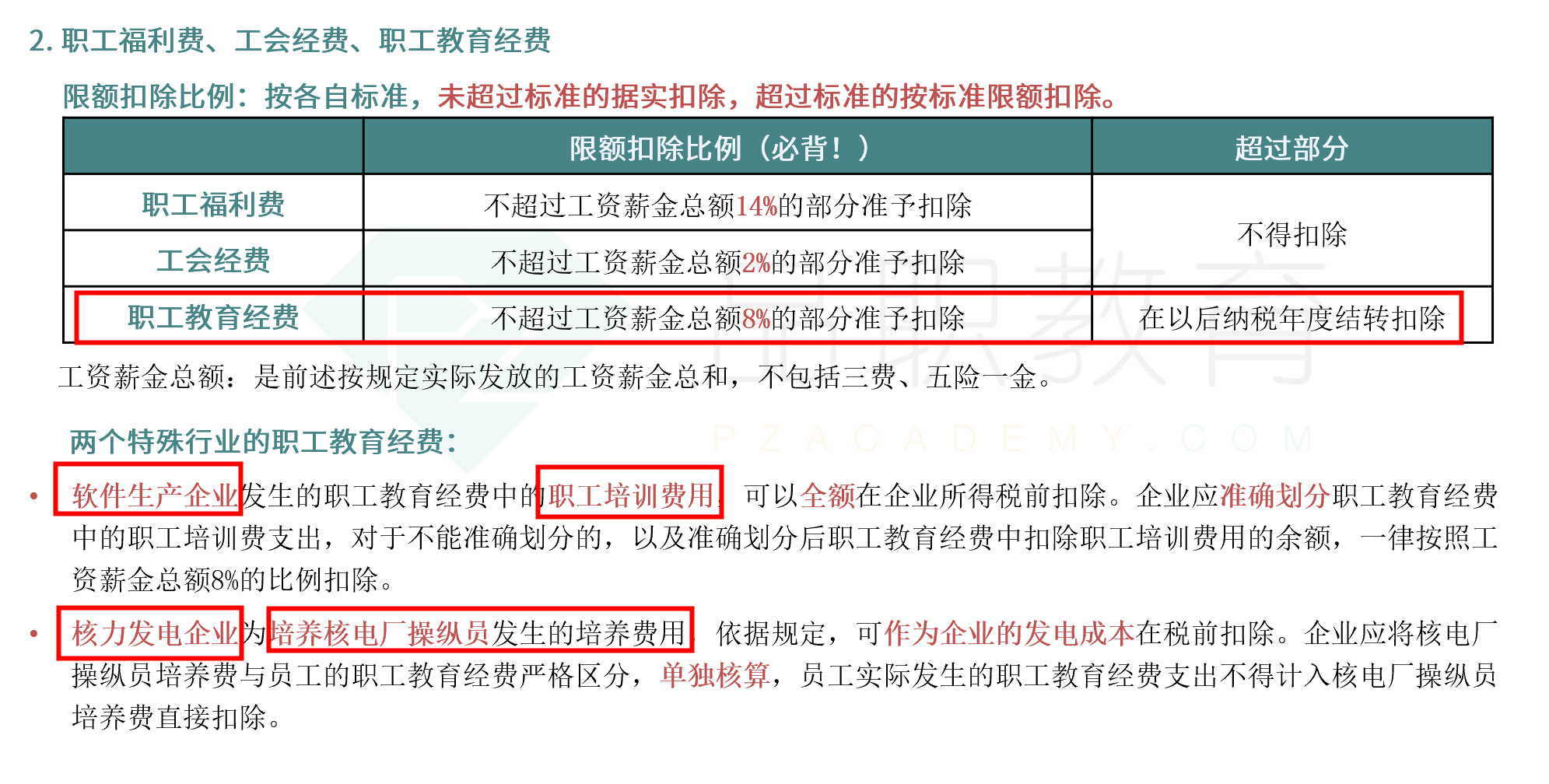

首先计算应计入工资、薪金的总额,主要包括实际支付的基本工资、奖金、津贴、补贴、年终加薪、加班工资以及与任职或者是受雇有关的其他支出,社会保险支出的100万元不属于工资薪金,同时对于实行股权激励计划的公司,在行权后,可根据股票实际行权时的公允价格与激励对象实际行权支付价格的差额和数量计算确定作为工资、薪金支出,因此2x19年由于股权激励计划行权可计入工资、薪金的部分=(20-10)×500×100=50万元,工资、薪金总额=900+100+50=1050万元。由于该企业是软产生产企业,企业所得税税收优惠规定该类企业职工教育经费中的职工培训费用(即50万元)可以全额扣除,剩余的120-50=70万元,不超过工资薪金8%的部分(即1050×8%=84万元)可以扣除,超过部分可以结转以后年度扣除,同时由于未超过上限,以前年度结转来的5万元职工教育经费也可扣除,因此甲公司2x19年度可扣除的职工教育经费=50+70+5=125万元,选项A正确。

是否这种情况,计算的工资薪金总额就不会加这个50 了?但是扣除的时候也不会考虑这个50?